地平线今年上半年的高增长,大众集团居功至伟。2023年及今年上半年,地平线从双方合资公司获得的授权收入分别达到了6.27亿元及3.51亿元。大众的营收贡献能力,也让地平线对单一大客户的依赖程度有所上升。今年上半年地平线前五大客户占营收比重达到了77.9%,较去年全年提高了9.1个百分点。其中最大客户就是营收占比高达37.6%的大众。

地平线今年以来过得如何?

国庆假期第一天,地平线给出了答案。

当日,地平线更新招股书,披露其2024年上半年的财务、业务以及其他信息。

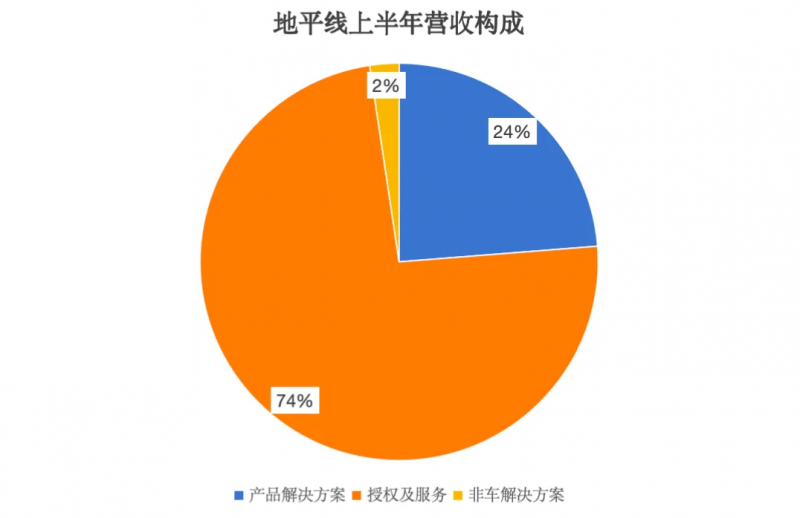

整体来看,财务向好,营收入账9.35亿元,较去年同期的5.63亿元增长152%。这其中,其汽车业务中的授权及服务业务贡献最大,占到了其上半年营收的7成以上。

这么大一块蛋糕,是大众给的,地平线透露,其在与大众的合资公司,就有3.51亿元入账。

除此之外,还要关注到的一个信息是,地平线凭借基于征程6P开发的Horizon SuperDrive算法方案,正在向上突破,寻求新的目标和身份。

一个突破芯片Tier 2的身份。

01

业务基本面,持续向好

地平线招股书中的更新信息,2024年上半年的业务情况,包括营收基本面,以及客户情况等,篇幅占比较大,整体来说持续向好。

营收方面,上半年地平线入账9.35亿元,较去年同期的5.63亿元增长152%,超过了2022年全年的营收。其中,汽车业务是支撑其营收的主要支柱,汽车解决方案收入9.13亿元,较去年同期的3.45亿元增长164.6%。

其中,在汽车业务内部,授权及服务业务营收大幅度增长,为其收入增加贡献了大部分力量。

数据显示,今年上半年地平线授权及服务收入达到6.91亿元,较去年同期的1.53亿元增加351.6%,占到其上半年总营收的73.9%。

事实上,地平线的授权及服务业务的快速增长,自去年下半年就开始了快速上升的势头。期间该项业务为地平线贡献了8.11亿元的营收,几乎是2022年的2倍。

相比之下,其产品解决方案上半年营收2.22亿元,较去年同期增加仅有15.6%,虽然绝对数有所增加,但占其营收的比例从去年同期的51.8%直线下跌到23.8%。

2022年10月地平线与大众成立合资公司

授权及服务业务的增长,大众集团居功至伟。地平线在招股书中表示,2022年10月,地平线与大众旗下智能化软件公司CARIAD成立合资公司,到2023年开始向该公司授权高级辅助驾驶及自动驾驶解决方案相关的算法及软件。

数据显示,2023年及今年上半年,地平线从该合资公司获得的授权收入分别达到了6.27亿元及3.51亿元。

大众的营收贡献能力,也让地平线对单一大客户的依赖程度有所上升。数据显示,今年上半年地平线前五大客户占营收比重达到了77.9%,较去年全年提高了9.1个百分点。

需要注意的是,在大众还未产生营收的2021年与2022年,这个数据分别为60.7%和53.2%。对单一客户的依赖程度(营收占比),则从2021年的24.7%上升到今年上半年的37.6%。

这个单一最大客户,依然是与大众成立的合资公司,大众集团为地平线一片向好的2024上半年撑起了一片天。

不过,对于一家以软硬件产品为主的公司,依赖授权与服务业务作为营收大头,长期来看可能存在隐患,也可能在不远的未来成为投资人评估地平线投资价值的风险因素。

同样,也因为营收结构的巨大变化,地平线今年上半年的毛利率实现了高水平运行,达到了79%,较此前3年稳态的70%左右的毛利率提升了一个台阶。

对此,地平线认为,授权及服务业务向客户提供服务的履行成本相对较低,因此该业务的增加是毛利率水平上升的主要原因。

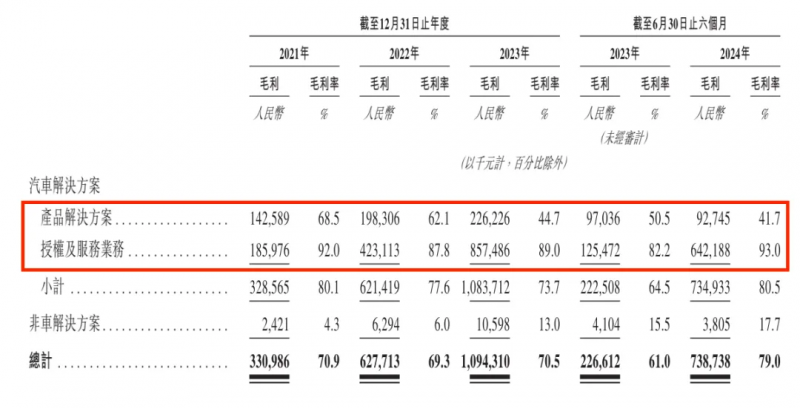

地平线各业务毛利率

事实确实如此,今年上半年,授权及服务业务的毛利率高达93%,而产品解决方案的毛利率只有41.7%,达到了其3年半以来的最低点。

产品解决方案毛利率不断下降,其实也延续了此前的趋势。从2021年到今年上半年,该项指标一路从68.5%下滑到2023年的44.7%,再到今年上半年的41.7%。

对此,地平线在招股书里的回应是,从2021年到2023年用于处理硬件的较高物料清单采购成本,及对早期产品解决方案采取更具竞争力的定价策略以提高市场份额。

这是一个不难猜想的事实,随着价格战对车企成本把控提出更严苛的要求,寒气向上传导,供应商不断的挤压自身的利润空间获取市场,几乎是每个企业都面对的结果。

净亏损方面,地平线今年上半年净亏50.98亿元,较去年同期增加超过170%,不过扣除优先股及其他金融负债、和以股份为基础的支付等非业务相关的项目后,其上半年经调整净亏损为8.04亿元,较去年同期减少近2亿元。

时间拉长看,今年上半年其经调整净亏损维持了此前收窄的态势,绝对数离收支平衡还有一段距离但整体向好。

净亏损很大程度上的原因,是地平线持续高强度的研发投入,今年上半年,其研发支出14.2亿元,同比增长35.3%。

不过,虽然是高烈度烧钱,地平线手中的资金相对还比较充足,截止到今年6月31日,其账上现金及现金等价物为105.42亿元。

02

新产品,新定位

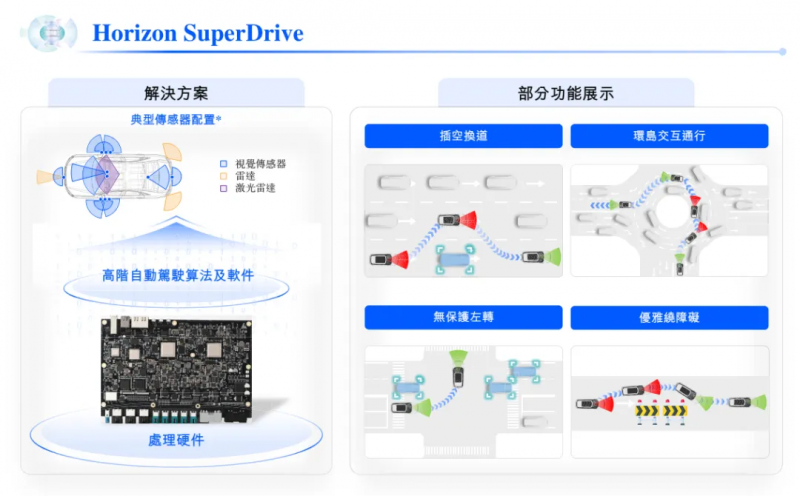

在涉及产品的部分,更新后的招股书加入了地平线最新发布的Horizon SuperDrive全场景城市NOA解决方案。

地平线技术产品构成

这套方案发布于今年4月北京车展前夕,据了解,该方案的感知算法实现了端到端大模型架构落地,同时还有Occupancy占用网络的应用,精准还原物理世界的真实环境,这也就是地平线所提的三网合一的感知端到端架构。

同时在这套系统的外围,设计一套驱动外部引擎作为博弈的验证包括给端到端的提供安全边界,以及一些明确的目标,同时让端到端的网络给它提供一些决策和轨迹层面的指引。最终的决策将由兜底的明确轻量级验证规则来负责。由此让系统保证性能、安全和体验的要求。

硬件层面,这套方案基于地平线同期发布的征程6P计算芯片,算力560 TOPS,面向高阶全场景智能驾驶,拥有高集成度、高算力、高效率、高处理能力、高接入能力以及高安全等特点,单颗征程6P即可支持感知、规划决策、控制等全栈计算任务。

Horizon SuperDrive功能实现情况

最终在功能上,地平线在招股书中的表述是,Horizon SuperDrive可实现所有城市、高速公路以及泊车场景中的高阶自动驾驶功能。

同时因为这套方案,地平线开始对自身的目标有了新的调整。

事实上在过去相当长的一段时间内,地平线大多以芯片供应商的面目示人,尽管每一代芯片发布的同时,也会有相应的参考算法方案发布,比如基于征程3的Horizon Mono,以及基于征程5的Horizon Pilot均是如此。

地平线创始人兼CEO余凯

但用地平线创始人兼CEO余凯的表述,SuperDrive方案的定位与此前依托征程2、征程3以及征程5打造的软件方案相比,不仅仅是要打造软硬全栈的样板间,还要打造全世界范围内的智能驾驶标杆。

需要注意的是,这套方案已经有车型在进行开发,并预计将会在2026年首发上车。

在这套方案发布之后,地平线也围绕Horizon SuperDrive进行了几轮传播,从展示出的产品看,从芯片,到底软,到上层软件解决方案,再到直达客户信息传递,地平线在SuperDrive全做了,甚至做的比主机厂还要认真还要全。

简单来说,Horizon SuperDrive跟此前地平线的软件方案相比,是一个可直面主机厂交付的货架产品。

所以,对于此前定位于Tier 2,且周身围绕众多Tier 1合作伙伴的地平线来说,Horizon SuperDrive的意义有很多值得品玩的东西。

地平线部分客户

除了产品之外,地平线的客户也在持续增加,截至最后实际可行日期,地平线软硬一体解决方案已27个OEM(42个OEM品牌采用),装备于超过285款车型,较此前递交招股书中的数据增加55款。

地平线市场占有率情况

在市占率上,根据高工数据,今年上半年地平线在中国市场自主品牌乘用车搭载的智驾方案中,28.65%的市占率位居第一,同时以33.73%的市场份额占据前视一体机计算方案市场(L2 ADAS)市场第一。

03

创始团队股权稀释,但话语权还在

除了基本的业务情况,核心创始团队,包括担任CEO的余凯、公司CTO黄畅以及COO陶斐雯股权占比都出现了下降。

其中,余凯拥有公司股本的14.85%,招股书更新前显示为16.95%;黄畅占股3.35%,更新前为3.82%;陶斐雯占股1.45%,更新前为1.66%。

不过要注意的是,地平线采用的是A/B股架构,A类股与B类股可1:1转换,但在股本所代表的投票权上有所区别,A类股的1股投票权为10,B类则为1。

照此来算,上述3人核心创始团队的投票权分别为53.46%、12.05%及5.23%,对公司仍然有绝对的掌控。

地平线融资历史

除了核心创始团队之外,地平线在此之前也进行了11轮融资,累计融资金额超过34亿美元(折合人民币约239亿元),投资方背景多样,既有上汽、比亚迪、大众等主流车企,也有宁德时代、英特尔这样的产业链玩家。

招股书显示,IPO前上汽持股8.78%(更新前为10.02%);五源资本持股5.55%;高瓴持股3.24%;红杉资本持股2.36%;大众汽车旗下CARIAD持股2.31%(更新前为2.64%);比亚迪持股为0.11%(更新前为0.13%)。

04

结语

从芯片硬件示人到软硬一体的综合智能驾驶供应商,现在这个节点对于地平线来说相当关键。

余凯透露,Horizon SuperDrive智能驾驶系统研发投入超过30亿元,研发团队超过1000人。

如此高烈度、大规模的研发投入,对比车企来说似乎不算多,但在余凯看来,地平线的所有“弹药”都砸在智能驾驶这一件事上。

所以,余凯认为,“如果地平线不能够撑起(智能驾驶)一个非常高的天花板,地平线的整个商业生态是撑不起来的。”

想要触到天花板,要的不止是人,银子是基础。

即便是账上还有100亿,抓紧时间上市筹资,在中国资产比较抢手的现在IPO,是其最好的时机。

评论: