12月20日晚,港股特殊目的收购公司TechStar Acquisition Corporation (简称“TechStar”)提交公告表示,已与图达通达成业务合并协议,后者将通过特殊目的公司合并的方式在港交所上市,本次交易议定估值为117亿港元,引入三位PIPE投资者累计约5.531亿港元的投资。

股票市场将又迎来一家激光雷达公司,这次是“蔚来系”。

12月20日晚,港股特殊目的收购公司TechStar Acquisition Corporation(简称“TechStar”)提交公告表示,已与Seyond Holdings(图达通)达成业务合并协议,后者将通过特殊目的公司合并的方式在港交所上市。

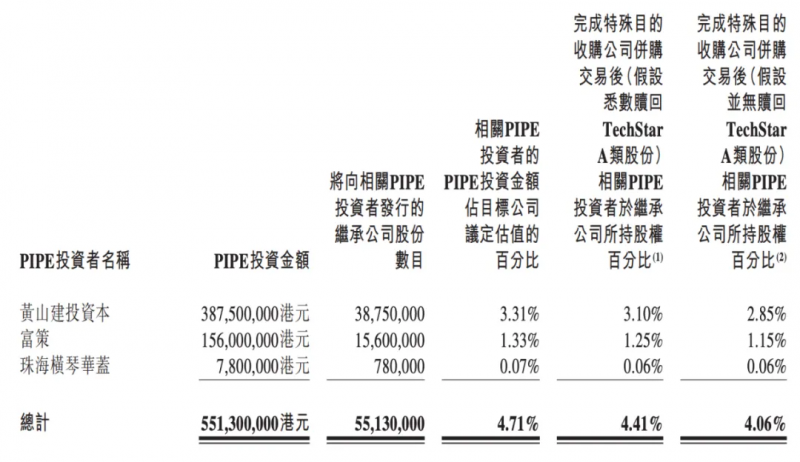

根据公告,本次De-SPAC交易的议定估值为117亿港元(约合人民币110亿元)。同时,图达通还引入了三位PIPE投资者(通过私募方式投资于已上市公司股份的投资者)累计约5.531亿港元(约合人民币5.194亿元)的投资。

图达通计划曲线上市

其中,黄山建投资本投资3.875亿港元,天使投资人龚虹嘉全资持有的富策集团投资1.56亿港元,华盖资本则投资780万港元。

实际上,去年8月,图达通就已通过中国证监会的IPO备案,不过迟迟没有进一步消息。

若此次交易完成,图达通将在香港联交所上市,成为继禾赛和速腾聚创之后,又一家成功上市的激光雷达公司。

01

不止乘用车,还布局机器人和大交通

2016年成立的图达通,是一家图像级激光雷达及解决方案提供商,并很快于2018年实现了第一批激光雷达系统的出货。

伴随着2018年第一批产品的出货,该公司得到了蔚来资本领投的3000万美元A轮融资。

同时,蔚来汽车也开始对图达通做技术评估,尽管双方并未立刻推进合作,但在蔚来决定加大自动驾驶领域投入时,图达通主动与蔚来进行了对接,最终促成了合作,并深度绑定。

蔚来ET7

2021年1月的NIO Day 2020,蔚来发布了首款旗舰轿车ET7,搭载了来自图达通的激光雷达。

2022年3月,图达通的1550nm激光雷达产品跟随蔚来ET7开启量产交付。

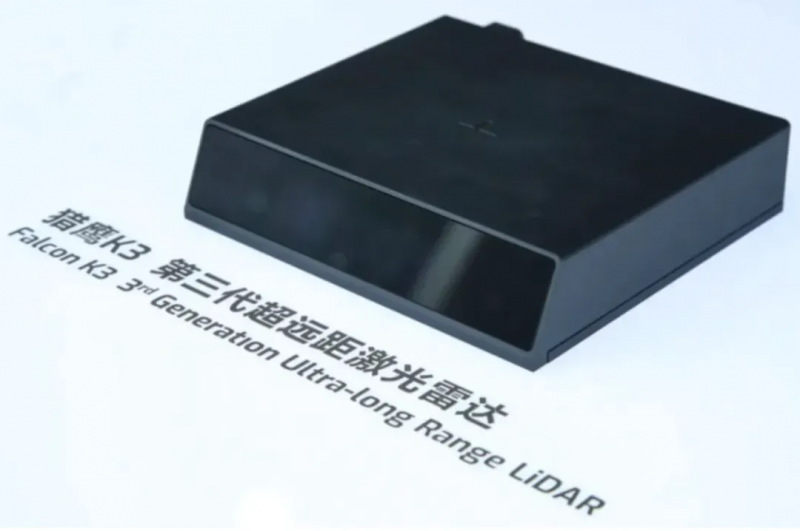

渐渐地,蔚来NT2.0全系配置图达通猎鹰激光雷达。

2024年12月21日,蔚来ET9上市,新车采用了三颗图达通的激光雷达,包括一颗主视激光雷达和两颗侧向补盲雷达。

伴随着蔚来ET9的上市,图达通905nm技术平台的Robin W也实现了前装量产交付。至此,图达通成为激光雷达行业唯一一个同时拥有1550nm和905nm产品量产落地经验的公司。

蔚来ET9于近日上市

在此之下,图达通的交付量也很快突破1万、5万、10万、20万……

客户不断增长的同时,图达通的营收也在不断增加。

根据TechStar发布的公告显示,2021年、2022年、2023年,以及2024年前6个月,图达通总收入分别为460万美元、6630万美元、1.211亿美元和6610万美元。

援引灼识咨询资料,图达通在2023年,乘用车激光雷达解决方案销售收入排名中,位列全球第一。

不过,整体来看,图达通依然处于亏损中。

公告显示,2021年、2022年、2023年,以及2024年前6个月,图达通分别亏损1.14亿美元、1.88亿美元、2.18亿美元和7870万美元。

截至2024年6月底,图达通未经审计账面值为总亏绌6.533亿美元。

图达通激光雷达产品

未来,根据图达通规划,除了车载市场以外,图达通还将通过新产品布局机器人市场和智能化交通市场。

根据灼识咨询数,2022-2030年机器人激光雷达市场规模将从82亿元增长至2162亿元,复合年均增长率高达50.5%,图达通在全球范围内已经通过超广角激光雷达Robin W和无人驾驶车辆机器人技术公司Clearpath Robotics、蘑菇车联以及江淮无人车等达成合作,通过固态激光雷达的布局,进一步在机器人行业争取更大的市场份额。

同时,在图达通看来,得益于行业交通智能化的大趋势,激光雷达作为路测传感器升级的关键设备,市场拓展前景非常向好。“聪明的车、智慧的路”提供更加安全的自动驾驶落地形态,激光雷达对于交通安全和效率提升有着巨大价值。

目前,在“车路协同”方面,图达通已直接参与建设了苏州高铁新城一期二期与三期项目、北京亦庄项目、西北首条高等级车路协同路段、桐乡首个车路云一体化样板等项目。

未来,图达通还将继续布局这片拥有4000亿市值空间的市场。

02

通过SPAC方式,曲线上市

与激光雷达领域已经上市的另两家头部企业禾赛科技、速腾聚创不同,图达通此次是通过SPAC(特殊目的收购公司)的方式,“曲线上市”。

即,SPAC上市公司,利用IPO筹资收购一家私人运营公司,筹集资金将存入托管账户;如果完成收购,那么被收购的目标公司,将继承SPAC的上市地位。

这种实现方式有一定的门槛:需要发起人具有实缴资产管理规模大于80亿港币,或指数级上市公司绝对高层等条件。

早在2022年,港交所便设立了SPAC上市机制。2024年10月30日,东南亚电商代运营公司Synagistics在香港联交所以De-SPAC方式上市,成为香港2022年设立SPAC上市机制以来的首个并购交易案例。

TechStar于2022年12月23日在港交所挂牌上市,为香港第五家上市的SPAC公司,发起人为信银资本、清科集团、清科资本、倪正东、李竹及刘伟杰,联合保荐人为清科资本和中信建投。

根据此次公告信息,交易的议定估值为117亿港元。而在2023年图达通完成最新一轮1.44亿美元后,投后估值为109亿港元(约合人民币102亿元)。

在并购交易完成前,图达通CEO鲍君威通过Phthalo Blue LLC及High Altos Limited合计持股16.65%,CTO李义民持股2.22%,委托股东持股1.04%,雇员持股计划委托授出人持股3.47%,其他现有目标公司股东持股76.62%。

而在交易完成后,鲍君威将持股12.66%,李义民持股1.69%,Enlightning Limited持股1.08%,委托股东持股1.06%,其他现有目标公司股东持股69.52%,PIPE投资者持股4.06%,TechStar发起人持股1.84%,TechStar A类股东持股8.09%。

董事会方面则由五名董事组成,两名执行董事为鲍君威及李义民,三名独立非执行董事将为陈长龄、Costas John Spanos及Maximilian Ibel。

可以预见,鲍君威和李义民应该还是会有很大的话语权。

三位投资者认购情况

根据此次上市计划,图达通将和TechStar、三名PIPE投资者共同签署PIPE投资协议。

这三位投资者分别为黄山建投资本、富策、及珠海横琴华盖,三方共同出资5.51亿港元。

按照规划,这5.51亿港元中,大部分将用于研发和升级,以及其他和研发相关的活动,约占总额的40%。其余部分,有25%用于建设和升级产线,15%用于优化供应链,10%用于海外扩张;最后留10%用于公司的一般用途,包括其他投资收购等。

03

一片“唱衰”中,激光雷达向上生长

图达通寻求上市背后,激光雷达市场也迎来了比较好的发展期。

一方面,国内车企开“卷”智驾平权,激光雷达正在加速渗透15-20万元区间车型,并呈现继续下探趋势。

另一方面,禾赛科技、速腾速腾聚创近期财报毛利良好表现。这两者分别于2023年2月、2024年1月在美股、港股挂牌上市,并于今年四季度股价双双实现上涨,速腾聚创股价上涨近三倍,禾赛科技则翻了近四倍。截至12月23日收盘,二者市值分别为16.01亿美元(约合人民币116.85亿元)和123.27亿港元(约合人民币115.76亿元)。

尽管一直有去激光雷达的言论,但似乎并没有很影响销量。

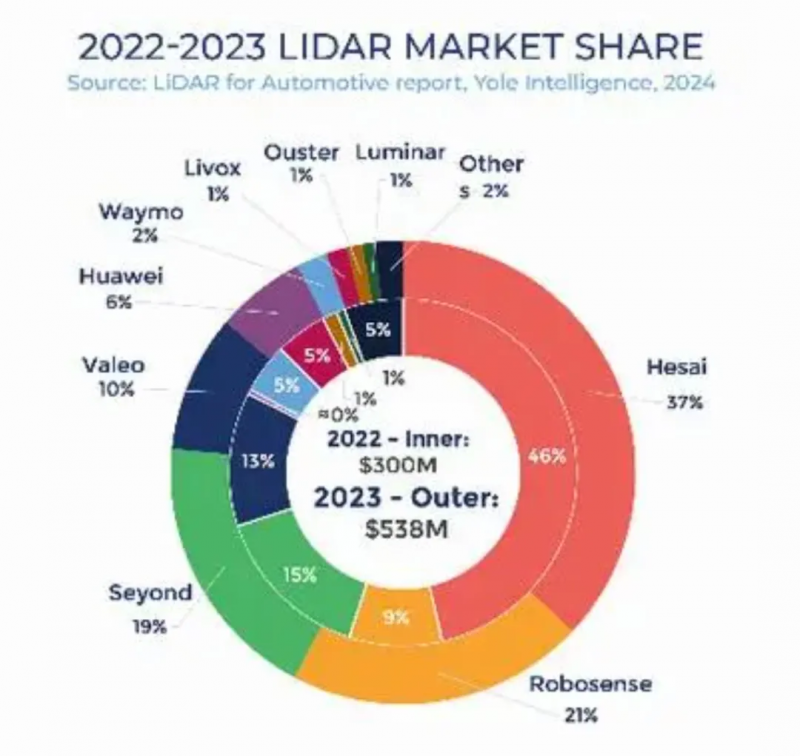

2023年全球车用激光雷达企业市占率

根据咨询公司YOLE Group,在今年7月发布的2023年全球车用激光雷达数据显示,去年全年,全球车载激光雷达市场规模已达5.38亿美元,同比增长79%。它预计到2029年将增长至36.32亿美元,年复合增长率高达38%。

其中,中国厂商占据了主导地位,合计拿下了全球车载激光雷达市场的84%的份额。其中,前三名分别是占比37%的禾赛科技、21%的速腾聚创和19%的图达通。

今年以来,激光雷达整体走势依然不错。

速腾聚创第三季度总体营收规模实现4.08亿元,较去年同期增加54.7%;激光雷达出货量达到13.86万台,较去年同期的5.9万台增加135%。

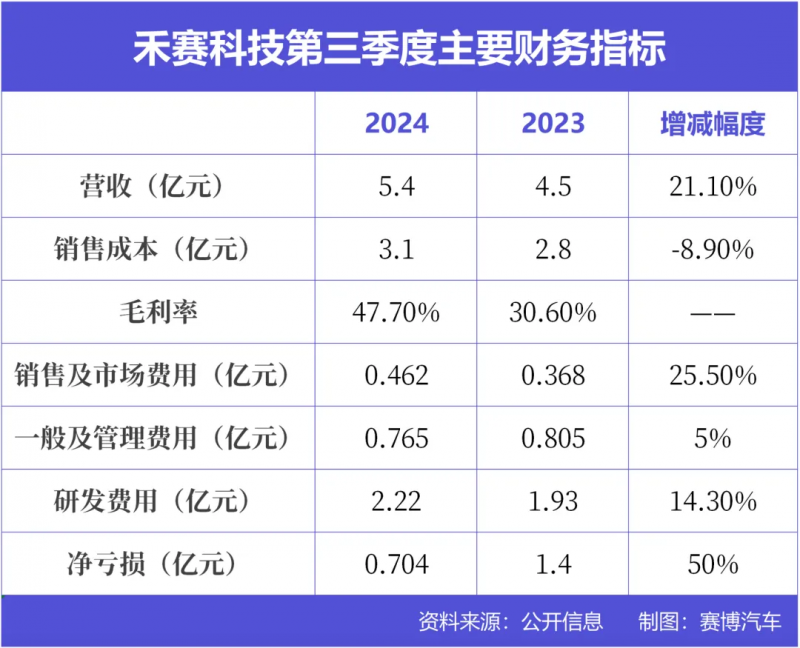

禾赛科技营收更是达到5.4亿元人民币,同比增长21.1%。激光雷达季度总交付量达13.42万台,同比大幅增长182.9%;业务综合毛利率为47.7%,实现了自2022年第二季度以来的最高水平。

甚至,今年11月,在第三季度财报上,禾赛科技表示,将要在第四季度冲击一个激光雷达行业从未达成的新成就:赚钱。

今年11月17日,禾赛科技CEO李一帆还在公司成立十周年活动上指出:到今天,15万元以上新能源汽车市场,激光雷达渗透率达24%,对比去年翻倍,已提前“跨越鸿沟”,即渗透率一旦超过16%,就会迅速提升打开更大的市场,进入高速增长通道。智能手机、新能源汽车等诸多新兴市场的发展轨迹均验证了这条规律,如今,它正在激光雷达身上起作用。

看起来,在特斯拉带领下的“唱衰”声中,激光雷达依然在不断生长,巩固自己“安全件”的定位。

评论: